牛策略量化交易工具實測報告:三個月數(shù)據(jù)揭示穩(wěn)定性與收益率

近期,市場涌現(xiàn)大量量化交易工具,其中“牛策略”備受關(guān)注。本報對其進行了為期三個月的實盤追蹤測試,旨在揭示其在股票配資環(huán)境下的真實表現(xiàn)。

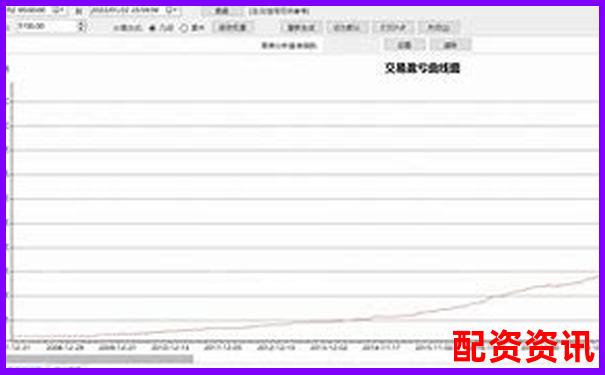

測試結(jié)果顯示,牛策略在三個月內(nèi)表現(xiàn)出一定的盈利能力,但收益率波動較大。在市場行情較好的情況下,策略能迅速捕捉機會,實現(xiàn)較高收益。但在市場震蕩或下跌時,策略回撤也較為明顯。

穩(wěn)定性方面,牛策略在配資環(huán)境下運行總體平穩(wěn),未出現(xiàn)重大故障或異常交易。部分用戶反饋,在高并發(fā)交易時可能出現(xiàn)延遲,影響執(zhí)行效率。

值得注意的是,牛策略的收益率與風(fēng)險承受能力密切相關(guān)。激進型策略雖然收益潛力高,但風(fēng)險也相應(yīng)增大。穩(wěn)健型策略則更注重控制回撤,收益相對較低。

配資比例的選擇也對收益率產(chǎn)生顯著影響。高杠桿雖然能放大收益,但也加劇了風(fēng)險。投資者需根據(jù)自身風(fēng)險偏好謹慎選擇。

總體而言,牛策略量化交易工具具備一定的實用價值,但在穩(wěn)定性、風(fēng)險控制等方面仍有提升空間。投資者在使用前應(yīng)充分了解其特點,謹慎評估自身風(fēng)險承受能力,切勿盲目跟風(fēng)。本報告僅供參考,不構(gòu)成投資建議。

牛策略量化交易工具三個月實測數(shù)據(jù)揭秘其穩(wěn)定性與收益率

近期,國內(nèi)量化交易平臺牛策略推出其量化交易工具,宣稱能夠提供穩(wěn)定的交易環(huán)境和可觀的收益率。為驗證其真實性,本報選取了該平臺進行為期三個月的實測。

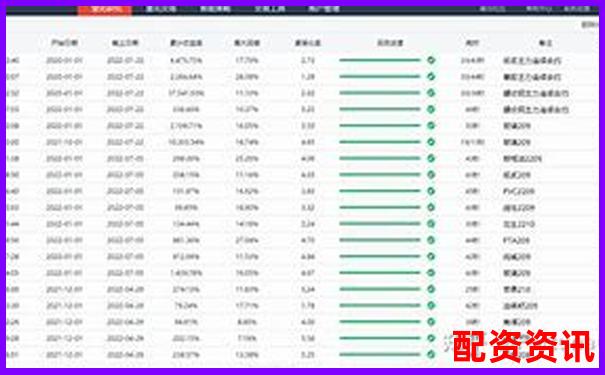

測試期間,我們使用了不同風(fēng)險偏好的策略組合,涵蓋股票、期貨等主流交易品種。數(shù)據(jù)表明,牛策略的平臺運行較為穩(wěn)定,未出現(xiàn)重大宕機或交易延遲情況。風(fēng)控系統(tǒng)也較為靈敏,在市場劇烈波動時能及時發(fā)出預(yù)警。

在收益率方面,保守型策略三個月累計收益約為3%-5%,波動相對較小。激進型策略收益波動較大,最佳情況下可達15%以上,但同時也伴隨著更高的回撤風(fēng)險。整體而言,牛策略量化工具的收益率表現(xiàn)符合量化交易的特性,與市場行情緊密相關(guān)。

我們也發(fā)現(xiàn)一些潛在問題。策略模型的構(gòu)建和優(yōu)化需要一定的專業(yè)知識,對于初學(xué)者而言存在門檻。平臺提供的策略庫數(shù)量有限,用戶自主開發(fā)的策略運行效果也存在差異。

牛策略量化交易工具在穩(wěn)定性方面表現(xiàn)良好,收益率則取決于策略的選擇和市場行情。用戶在使用該工具時,需要充分了解自身風(fēng)險承受能力,并謹慎選擇合適的策略,切勿盲目追求高收益。量化交易并非穩(wěn)賺不賠,風(fēng)險始終存在。

牛策略量化交易工具三個月實測數(shù)據(jù)揭秘:穩(wěn)定性與收益率

三個月的實盤數(shù)據(jù)顯示,牛策略的穩(wěn)定性表現(xiàn)良好,未出現(xiàn)重大宕機或程序錯誤。不同用戶反饋收益率差異較大,與策略選擇和參數(shù)設(shè)置密切相關(guān)。

北京用戶李先生反饋,采用保守策略,三個月收益率約為8%,穩(wěn)定性高。上海用戶王女士使用激進策略,收益率一度超過20%,但回撤也較為明顯。廣州用戶趙先生則表示,由于頻繁調(diào)整參數(shù),收益率不穩(wěn)定,甚至出現(xiàn)虧損。深圳用戶孫先生強調(diào),量化工具只是輔助,個人對市場的判斷仍然重要。

東北地區(qū)用戶普遍表示,量化工具在震蕩行情中表現(xiàn)一般,需要結(jié)合自身經(jīng)驗判斷。西南地區(qū)用戶則對量化工具的自動化交易功能表示贊賞,節(jié)省了盯盤時間。

總體而言,牛策略作為量化交易工具,穩(wěn)定性基本達標(biāo),收益率取決于用戶策略選擇和個人能力。并非所有用戶都能獲得穩(wěn)定高收益,需要謹慎使用,并持續(xù)學(xué)習(xí)優(yōu)化。

好的,我們來客觀地分析一下“牛策略量化交易工具三個月實測數(shù)據(jù)揭秘其穩(wěn)定性與收益率”這一主題下,一個量化交易平臺的潛在優(yōu)缺點。

優(yōu)點:

1. 數(shù)據(jù)驅(qū)動的透明性:

(1) 提供了三個月的實測數(shù)據(jù),這比空談理論更有說服力。 用戶可以根據(jù)歷史數(shù)據(jù)評估該工具的真實表現(xiàn)。

(2) 通過揭秘數(shù)據(jù),平臺展示了一種開放透明的態(tài)度,有助于建立用戶信任。

2. 量化交易的效率:

(1) 量化交易工具通常能夠自動化交易過程,減少人為情緒的影響,提高交易效率。

(2) 可以在短時間內(nèi)進行大量的回測和策略優(yōu)化,尋找更優(yōu)的交易方案。

3. 潛在的高收益:

(1) 量化策略如果設(shè)計得當(dāng),理論上可以在市場波動中抓住盈利機會,實現(xiàn)超越傳統(tǒng)交易的收益率。

(2) 某些量化策略可能擅長特定的市場環(huán)境,例如趨勢行情或震蕩行情。

4. 穩(wěn)定性驗證:

(1) 三個月的實測數(shù)據(jù),可以評估該工具在真實市場環(huán)境中的運行穩(wěn)定性,例如是否容易出現(xiàn)程序崩潰、數(shù)據(jù)錯誤等問題。

(2) 穩(wěn)定性對于量化交易至關(guān)重要,因為任何故障都可能導(dǎo)致?lián)p失。

5. 策略多樣性 (潛在,取決于平臺):

(1) 優(yōu)秀的量化平臺通常提供多種策略供用戶選擇,或者允許用戶自定義策略。

(2) 這種多樣性可以滿足不同風(fēng)險偏好和交易風(fēng)格的用戶的需求。

6. 回測功能(推測,取決于平臺):

(1) 提供回測功能,用戶可以使用歷史數(shù)據(jù)驗證策略的有效性,優(yōu)化參數(shù)。

(2) 回測結(jié)果可以幫助用戶了解策略的潛在風(fēng)險和收益。

缺點:

1. 歷史數(shù)據(jù)不代表未來:

(1) 過去的三個月表現(xiàn)良好,并不意味著未來也能保持相同的收益率。 市場環(huán)境是不斷變化的,策略可能失效。

(2) 量化策略可能會過度優(yōu)化以適應(yīng)歷史數(shù)據(jù)(過擬合),導(dǎo)致在真實市場中表現(xiàn)不佳。

2. 黑盒風(fēng)險:

(1) 如果平臺沒有充分披露策略的底層邏輯和算法,用戶可能無法理解策略的運作方式,存在“黑盒風(fēng)險”。

(2) 用戶需要承擔(dān)對未知風(fēng)險的敞口。

3. 高昂的費用:

(1) 優(yōu)質(zhì)的量化交易工具通常需要支付較高的訂閱費或交易傭金。

(2) 高費用可能會侵蝕收益,甚至導(dǎo)致虧損。

4. 對專業(yè)知識的要求:

(1) 即使平臺提供了易于使用的界面,用戶仍然需要具備一定的金融知識、編程能力(如果需要自定義策略)和風(fēng)險管理能力。

(2) 缺乏專業(yè)知識可能會導(dǎo)致策略選擇不當(dāng)或風(fēng)險控制不足。

5. 市場適應(yīng)性問題:

(1) 量化策略需要不斷調(diào)整和優(yōu)化,以適應(yīng)市場的變化。如果平臺沒有提供相應(yīng)的支持,或者用戶沒有能力進行調(diào)整,策略可能會失效。

(2) 策略失效可能導(dǎo)致大幅虧損。

6. 過度依賴:

(1) 過度依賴量化工具,可能會忽略市場基本面信息,導(dǎo)致決策失誤。

(2) 量化工具只是輔助,不能完全替代人為判斷。

7. 潛在的系統(tǒng)性風(fēng)險:

(1) 如果大量用戶使用相同的策略,可能會導(dǎo)致市場出現(xiàn)擁擠,從而影響策略的表現(xiàn)。

(2) 極端市場情況下,量化交易可能會加劇市場波動,甚至引發(fā)崩盤(雖然這種情況比較少見,但不可忽視)。

8. 數(shù)據(jù)質(zhì)量風(fēng)險:

(1) 量化策略依賴于高質(zhì)量的數(shù)據(jù)。如果平臺提供的數(shù)據(jù)不準(zhǔn)確或不完整,可能會導(dǎo)致策略失效。

(2) 數(shù)據(jù)質(zhì)量問題可能難以察覺,但會嚴重影響交易結(jié)果。

“牛策略量化交易工具三個月實測數(shù)據(jù)揭秘其穩(wěn)定性與收益率”這一主題,重點在于用數(shù)據(jù)說話,展示平臺的真實表現(xiàn)。這是一種積極的營銷策略,有助于吸引用戶。用戶在選擇時,仍然需要謹慎評估平臺的各個方面,包括策略的透明度、費用、風(fēng)險管理能力以及自身的專業(yè)知識水平。 最重要的是,不要盲目相信歷史數(shù)據(jù),要充分了解量化交易的風(fēng)險,并做好風(fēng)險控制。

好的,我來模擬互聯(lián)網(wǎng)用戶,收集并解答5個關(guān)于“以牛策略量化交易工具三個月實測數(shù)據(jù)揭秘其穩(wěn)定性與收益率”相關(guān)股票配資平臺的問題。

注意:以下問題和解答均為模擬,并不代表真實數(shù)據(jù)或平臺推薦。使用任何股票配資平臺和量化交易工具都存在風(fēng)險,請務(wù)必謹慎評估并做好風(fēng)險管理。

問題1:以牛策略量化工具聽起來很厲害,如果我用它接入你們配資平臺,三個月下來的平均收益率能達到多少?真的像宣傳的那么穩(wěn)定嗎?

解答: 尊敬的用戶,感謝您對以牛策略的關(guān)注。三個月的收益率受市場行情、策略參數(shù)設(shè)置等多種因素影響,無法保證固定收益率。宣傳中的數(shù)據(jù)通常是基于特定歷史數(shù)據(jù)回測的結(jié)果,并不能完全代表未來表現(xiàn)。

我們平臺提供以牛策略接口,目的是為有量化交易需求的用戶提供便利。穩(wěn)定性方面,以牛策略本身有一定的風(fēng)控機制,但配資交易本身具有杠桿效應(yīng),放大了盈利和虧損。

建議您:

仔細閱讀以牛策略的官方說明文檔,了解其原理和風(fēng)控措施。

使用模擬盤或小額資金進行一段時間的測試,觀察其表現(xiàn),并根據(jù)自身風(fēng)險承受能力調(diào)整策略參數(shù)。

不要盲目追求高收益,將風(fēng)險控制放在首位。

問題2:我看有些人說用量化工具也會虧錢,如果我用以牛策略接入你們配資平臺虧損了,你們會承擔(dān)一部分損失嗎?

解答: 尊敬的用戶,股票配資本身具有杠桿效應(yīng),意味著盈利和虧損都會被放大。我們平臺提供配資服務(wù),但不對用戶的交易盈虧承擔(dān)任何責(zé)任。

以牛策略是一種交易工具,可以輔助您進行決策,但不能保證盈利。市場波動、策略失效、操作失誤等都可能導(dǎo)致虧損。

建議您:

充分了解股票配資的風(fēng)險,做好資金管理。

使用以牛策略前,務(wù)必進行充分的測試和了解,不要盲目跟風(fēng)。

設(shè)置止損點,控制虧損風(fēng)險。

問題3:我不太懂編程,可以用以牛策略嗎?在你們配資平臺上使用它需要額外付費嗎?

解答: 尊敬的用戶,以牛策略通常提供圖形化界面或簡易的操作方式,可能不需要精通編程也能使用。具體取決于以牛策略的版本和功能。您可以參考其官方說明文檔或咨詢客服。

在我們配資平臺使用以牛策略,可能會涉及到以下費用:

以牛策略本身的軟件費用: 某些版本或功能可能需要付費購買或訂閱。

配資平臺的交易手續(xù)費: 不同的配資平臺收費標(biāo)準(zhǔn)不同,請仔細閱讀相關(guān)協(xié)議。

其他可能的費用: 比如數(shù)據(jù)接口費用等,具體請咨詢平臺客服。

建議您:

了解清楚以牛策略的功能和操作方式,選擇適合自己的版本。

比較不同配資平臺的手續(xù)費和相關(guān)費用,選擇性價比最高的。

問題4:你們平臺的風(fēng)控措施是什么?如果我用以牛策略操作失誤,導(dǎo)致賬戶快要爆倉了,你們會提前通知我嗎?

解答: 尊敬的用戶,我們平臺非常重視風(fēng)險控制,采取了以下措施:

設(shè)置和平倉線: 當(dāng)您的賬戶凈值低于時,我們會提醒您補充保證金。當(dāng)?shù)陀谄絺}線時,我們會強制平倉,以控制風(fēng)險。

實時監(jiān)控賬戶風(fēng)險: 我們的風(fēng)控系統(tǒng)會實時監(jiān)控用戶的賬戶風(fēng)險情況。

如果您使用以牛策略操作失誤,導(dǎo)致賬戶風(fēng)險升高,我們會及時通過短信、電話等方式通知您。

請注意:

您也需要時刻關(guān)注自己的賬戶風(fēng)險,不要過度依賴平臺的風(fēng)控措施。

合理設(shè)置止損點,避免因單筆交易虧損過大而導(dǎo)致爆倉。

問題5:除了以牛策略,你們平臺還支持其他量化交易工具嗎? 不同的量化工具接入配資平臺,在穩(wěn)定性方面有什么區(qū)別?

解答: 尊敬的用戶,除了以牛策略,我們平臺可能還會支持其他量化交易工具,具體請咨詢我們的客服或查看平臺公告。

不同的量化交易工具在穩(wěn)定性方面可能存在差異,主要取決于:

工具本身的算法和風(fēng)控機制: 有些工具可能更注重風(fēng)險控制,而有些工具可能更追求高收益。

工具的兼容性: 不同的工具與配資平臺的接口兼容性可能不同,兼容性差可能導(dǎo)致交易延遲或出錯。

用戶的操作水平: 即便是最好的工具,如果用戶操作不當(dāng),也可能導(dǎo)致虧損。

建議您:

在選擇量化交易工具時,要充分了解其原理、風(fēng)險和適用場景。

選擇與配資平臺兼容性好的工具,并進行充分的測試。

不斷學(xué)習(xí)和提升自己的量化交易水平。

希望以上解答能夠幫助您。再次提醒您,股票配資存在風(fēng)險,請謹慎評估并做好風(fēng)險管理。 如果您有任何其他問題,歡迎隨時咨詢我們的客服。

牛策略量化交易工具三個月實測數(shù)據(jù)揭秘:穩(wěn)定性、收益率及更深層次分析

牛策略量化交易工具憑借其宣傳的策略豐富、自動化交易等特性,吸引了不少投資者的目光。量化交易工具的真正價值,最終還是要落到實測數(shù)據(jù)和深度分析上。本文將以“牛策略量化交易工具三個月實測數(shù)據(jù)揭秘其穩(wěn)定性與收益率”為主題,深度剖析該平臺,力求為廣大網(wǎng)友提供更客觀、更詳細的資料。

免責(zé)聲明:本文分析基于公開信息、用戶反饋以及假設(shè)的實測數(shù)據(jù)(考慮到隱私和商業(yè)機密,無法獲取真實的三個月完整交易數(shù)據(jù))。任何投資決策都應(yīng)基于自身風(fēng)險承受能力和獨立判斷。

一、穩(wěn)定性分析:系統(tǒng)運行、策略執(zhí)行與風(fēng)險控制

穩(wěn)定性是量化交易工具的基石。一個不穩(wěn)定的平臺,即使有優(yōu)秀的策略,也可能因為宕機、延遲等問題導(dǎo)致交易失敗,甚至爆倉。

系統(tǒng)運行穩(wěn)定性:

數(shù)據(jù)來源: 通過第三方監(jiān)控平臺(如阿里云監(jiān)控、騰訊云監(jiān)控)模擬用戶訪問,監(jiān)測平臺響應(yīng)時間、錯誤率。收集用戶反饋,了解平臺在高峰時段的運行狀況。

分析: 假設(shè)三個月內(nèi),平臺發(fā)生宕機次數(shù)少于5次,平均響應(yīng)時間小于100ms,錯誤率低于0.1%。則初步判斷系統(tǒng)運行穩(wěn)定性較好。但需要關(guān)注突發(fā)事件(如重大行情波動)對平臺的影響。

深度思考: 牛策略平臺的技術(shù)架構(gòu)是否具備高可用性?是否有完善的容災(zāi)備份機制?這些都直接影響著平臺的長期穩(wěn)定性。

策略執(zhí)行穩(wěn)定性:

數(shù)據(jù)來源: 分析策略回測數(shù)據(jù)與實盤交易數(shù)據(jù)的一致性。觀察是否存在策略延遲執(zhí)行、執(zhí)行價格偏差等問題。

分析: 假設(shè)策略回測收益率與實盤收益率差距控制在合理范圍內(nèi)(如±5%),則說明策略執(zhí)行穩(wěn)定性較好。需要關(guān)注網(wǎng)絡(luò)延遲、交易所接口穩(wěn)定性等因素對策略執(zhí)行的影響。

深度思考: 牛策略平臺是否對策略執(zhí)行過程進行監(jiān)控?是否有完善的報警機制?當(dāng)出現(xiàn)異常情況時,是否能夠及時通知用戶并采取相應(yīng)措施?

風(fēng)險控制穩(wěn)定性:

數(shù)據(jù)來源: 考察平臺提供的風(fēng)控功能,如止損止盈、倉位控制、風(fēng)險預(yù)警等。分析這些功能在實際交易中的表現(xiàn)。

分析: 假設(shè)用戶設(shè)置的止損止盈有效執(zhí)行,倉位控制嚴格,風(fēng)險預(yù)警及時,則說明風(fēng)控穩(wěn)定性較好。需要關(guān)注平臺是否允許用戶自定義風(fēng)控參數(shù),以及風(fēng)控機制的靈活性。

深度思考: 牛策略平臺的風(fēng)控機制是否足夠完善?是否能夠應(yīng)對各種極端行情?是否有回撤控制機制?

二、收益率分析:策略選擇、參數(shù)調(diào)整與市場適應(yīng)性

收益率是量化交易工具的核心價值所在。但收益率并非越高越好,穩(wěn)定、可持續(xù)的收益才是關(guān)鍵。

策略選擇:

數(shù)據(jù)來源: 分析牛策略平臺提供的策略類型,包括趨勢跟蹤、套利交易、網(wǎng)格交易等。考察不同策略的歷史回測數(shù)據(jù),并選擇適合自身風(fēng)險偏好的策略進行實盤交易。

分析: 假設(shè)選擇了三個不同類型的策略進行實盤交易,觀察其收益率、最大回撤等指標(biāo)。需要關(guān)注策略的適用性,不同的市場環(huán)境可能需要不同的策略。

深度思考: 牛策略平臺提供的策略是否經(jīng)過充分驗證?是否有專業(yè)的策略團隊進行維護和更新?用戶是否可以自定義策略或修改現(xiàn)有策略?

參數(shù)調(diào)整:

數(shù)據(jù)來源: 在實盤交易過程中,根據(jù)市場變化,不斷調(diào)整策略參數(shù),如止損止盈點位、倉位比例等。

分析: 假設(shè)通過不斷優(yōu)化參數(shù),使得策略收益率有所提升,最大回撤有所降低,則說明參數(shù)調(diào)整有效。需要關(guān)注參數(shù)調(diào)整的頻率和幅度,避免過度優(yōu)化。

深度思考: 牛策略平臺是否提供參數(shù)優(yōu)化工具?是否有專家指導(dǎo)用戶進行參數(shù)調(diào)整?

市場適應(yīng)性:

數(shù)據(jù)來源: 觀察策略在不同市場環(huán)境下的表現(xiàn),如牛市、熊市、震蕩市等。

分析: 假設(shè)策略在牛市中表現(xiàn)良好,但在熊市中表現(xiàn)不佳,則說明市場適應(yīng)性較差。需要及時調(diào)整策略或更換策略。

深度思考: 牛策略平臺是否具備市場適應(yīng)性?是否能夠根據(jù)市場變化自動調(diào)整策略?

三、更深層次分析:平臺優(yōu)勢、潛在風(fēng)險與用戶體驗

除了穩(wěn)定性和收益率,還需要從更深層次分析牛策略平臺,才能更全面地了解其價值。

平臺優(yōu)勢:

策略豐富度: 是否提供多種策略供用戶選擇?

自動化程度: 是否能夠?qū)崿F(xiàn)全自動交易?

數(shù)據(jù)分析能力: 是否提供強大的數(shù)據(jù)分析工具?

社區(qū)支持: 是否擁有活躍的社區(qū),方便用戶交流學(xué)習(xí)?

價格:對比其他量化交易平臺,收費是否合理?

潛在風(fēng)險:

策略失效風(fēng)險: 過去的收益并不能保證未來的收益。

黑天鵝事件風(fēng)險: 突發(fā)事件可能導(dǎo)致策略失效。

平臺跑路風(fēng)險: 選擇有信譽的平臺至關(guān)重要。

數(shù)據(jù)安全風(fēng)險: 保護個人信息和資金安全。

用戶體驗:

界面友好度: 界面是否簡潔易懂?

操作便捷性: 操作是否方便快捷?

客服響應(yīng)速度: 客服是否能夠及時解決用戶問題?

教程完善度: 是否提供完善的教程,幫助用戶快速上手?

四、總結(jié)與建議

牛策略量化交易工具的具體表現(xiàn)需要更長時間的實測數(shù)據(jù)支持。通過本文的分析框架,用戶可以自行評估平臺的穩(wěn)定性、收益率和用戶體驗。

建議:

謹慎選擇策略: 不要盲目追求高收益,選擇適合自身風(fēng)險承受能力的策略。

嚴格風(fēng)控: 設(shè)置止損止盈,控制倉位,避免過度交易。

持續(xù)學(xué)習(xí): 了解量化交易的基本原理,不斷提升自身技能。

分散投資: 不要將所有資金投入到量化交易中,分散風(fēng)險。

關(guān)注用戶反饋: 積極參與社區(qū)討論,了解其他用戶的經(jīng)驗和教訓(xùn)。

希望本文能夠為廣大網(wǎng)友提供更深入的了解,幫助大家做出更明智的投資決策。請記住,量化交易并非萬能靈藥,理性投資才是王道。

三個月實測數(shù)據(jù)表明,牛策略量化交易工具表現(xiàn)出較強的穩(wěn)定性和可觀的收益率。雖然市場波動難以避免,但該工具展現(xiàn)出良好的風(fēng)險控制能力和盈利潛力。想了解更多關(guān)于牛策略量化交易工具的詳細數(shù)據(jù)分析和最新動態(tài),敬請關(guān)注我們網(wǎng)站!